Por Yuri Storch, Especialista em Estratégia de Alocação do BB

Quando o assunto é investimento, uma das perguntas mais comuns que fazemos é “Em qual ativo devo investir para ter maiores retornos?”. Para chegar a essa resposta, não existe bola de cristal. O caminho é longo e depende de uma série de fatores.

É preciso estudo, fundamentos, análises, psicologia financeira, dentre outros, para entender os movimentos e as tendências do mercado e definir a rota mais adequada em busca dos objetivos. Um outro fator que deve ser levado em consideração nessa conta é a imprevisibilidade. Uma chuva no meio do caminho pode nos obrigar a recalcular a rota, certo?

Em outubro, nos Estados Unidos, quando se esperava um mês fraco devido às expectativas de inflação alta e endurecimento do FED, somados aos resultados do 3T22 de algumas companhias, que ficaram aquém do esperado, o S&P500 fechou o mês com alta de quase 8%.

Ampliando o escopo de análise para o cenário global, observamos um movimento similar. Registramos no mês: crise de confiança no Reino Unido, que culminou com a renúncia da primeira-ministra Liz Truss; aumento de 75 pontos-base na taxa de depósitos do Banco Central Europeu; aceleração da inflação nos países da Zona do Euro; anexação de territórios ucranianos pelo governo russo; e a recondução de Xi Jinping para um terceiro mandato, centralizando seu poder e dando continuidade à política de covid zero. E, ainda assim, o MSCI ACWI, índice que mensura as bolsas globais, subiu quase 6% no período.

É importante esclarecer para os nossos leitores-investidores que o mercado não anda em linha reta. Correções de preços no curto prazo são comuns, e muitas vezes não invalidam as perspectivas de médio/longo prazo. Os índices externos citados permanecem em tendência de baixa, ambos registrando mais de 20% de queda no ano. O movimento de outubro pode ser interpretado como um “rally de bear market¹”, ou seja, uma correção positiva dentro de uma tendência de queda.

No cenário interno, observamos um mês com muita volatilidade, marcado pelo período eleitoral e seus eventos, com o Ibovespa fechando o mês com alta de 5,45%. No campo econômico, tivemos a manutenção da Selic em 13,75%, em linha com as expectativas. O comunicado do Copom, entretanto, indicou que a taxa poderá ser mantida por período prolongado e que “não hesitará em retomar o ciclo de ajuste” caso seja necessário.

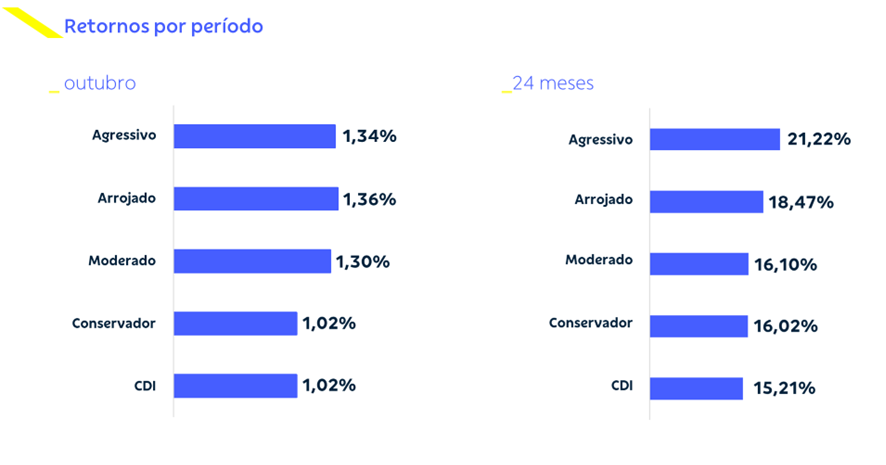

Nesse contexto, nossas carteiras sugeridas captaram os movimentos positivos dos índices, e todas registraram retornos positivos no mês. A carteira de perfil Conservador trouxe retorno de 1,02%, em linha com o CDI. Enquanto as demais superaram o índice: a Moderada com um retorno de 1,30%, a Agressiva com 1,34%, e a Arrojada com 1,36%. Quando comparamos em um prazo mais longo, como 24 meses, todas as carteiras estão retornando acima do CDI, o que reforça a tese de diversificação de ativos em diferentes classes.

Para novembro, realizamos apenas uma alteração pontual nas carteiras: retornamos o posicionamento do pré-fixado para o neutro, considerando o tom do Copom sobre a possibilidade de prolongar o período de taxa de juros atual, ou mesmo considerar a retomada dos apertos monetários.

Mantemos o posicionamento reduzido para ativos indexados à inflação, considerando as expectativas do mercado em relação à formação da nova equipe econômica do governo que assumirá no próximo mandato, e o posicionamento elevado em multimercados, visto que os gestores têm mais oportunidades nessa classe de ativos para obterem retorno com a volatilidade do mercado.

Em ativos no exterior, mantemos nosso posicionamento zerado, mesmo após o bom resultado das bolsas globais no mês. Conforme falamos alguns parágrafos acima, os mercados ainda apontam para uma tendência de baixa, e já se começa a desenhar um cenário de recessão em economias desenvolvidas. O S&P500 já acumula uma perda de 20,9% no ano e, em pesquisa realizada pela Bloomberg, 75% dos economistas entrevistados acreditam que o ciclo de apertos monetários do FED irá levar a economia americana a uma recessão.

Lembrem-se, portanto, de que em investimentos não existe bola de cristal, mas bússolas que te ajudarão a alcançar seus objetivos quando for preciso recalcular a rota. É importante ter clareza em relação aos objetivos, prazos e à tolerância ao risco. Para isso, você pode contar com os gerentes e especialistas do BB.

Um forte abraço e lembre-se: no BB, todo mundo pode ser investidor.

¹Bear Market = tendência de queda no mercado