Por Vicente Lo Duca, CGA, CFP®, Especialista em Estratégia de Alocação do BB

No último mês, o cenário inflacionário e a política monetária contracionista adotada pelo Banco Central americano, o FED, têm causado grande expectativa sobre uma possível recessão na principal economia mundial. A conjunção destes fatores gerou um movimento de aversão ao risco em praticamente todos os mercados de risco globais, como pôde ser observado pelo S&P 500 que teve queda de 8,4% e o MSCI AXWI que fechou em -8,6%.

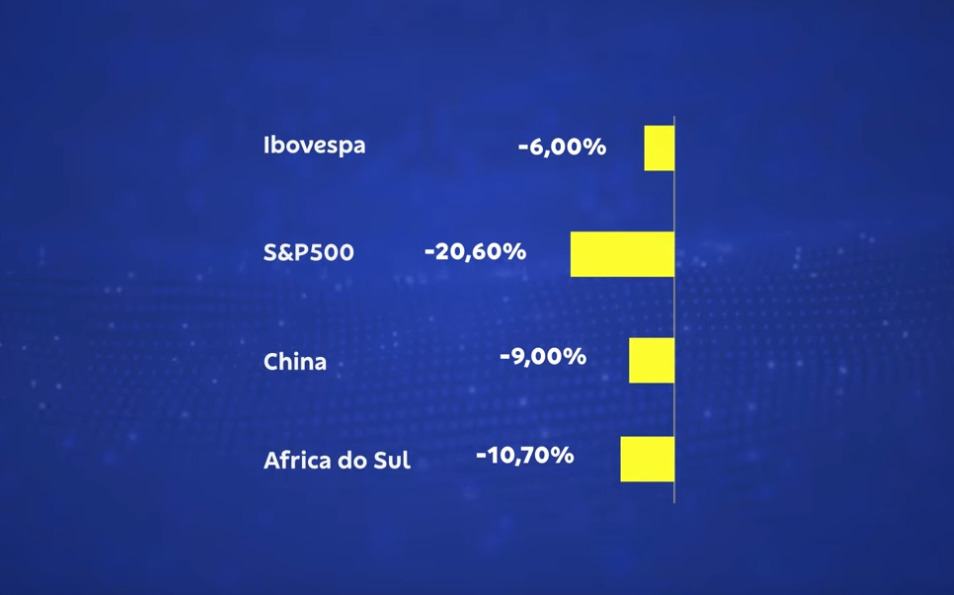

Já na renda variável local, além da pressão causada pelo cenário externo, as questões fiscais também contribuíram para queda do Ibovespa de 11,5% no mês que, apesar de significativa, ainda mantém a Bolsa brasileira com a melhor performance entre os pares emergentes no ano, com queda de 6,0%.

Na renda fixa, o desempenho foi melhor que na renda variável, mas além das questões fiscais, as expectativas do mercado sobre a continuidade de manutenção da taxa Selic em patamares mais elevados por mais tempo também fizeram o preço e os principais índices prefixados e indexados à inflação fecharam o mês abaixo do CDI (IRF-M: 0,36% / IMA-B:-0,36%).

Mesmo diante deste contexto, com retornos negativos nos principais mercados e bastante volatilidade, nossas carteiras de alocação conseguiram amortecer este impacto e diminuir os níveis de perda para nossos clientes, sendo no máximo de -2,67% no perfil Agressivo, -1,77% no perfil Arrojado, -0,74% no perfil moderado e destaque para a carteira conservadora que obteve retorno positivo de 0,91%.

Para o próximo semestre, enxergamos que diversos fatores poderão afetar os mercados, tanto de forma positiva quanto negativa. Assim como na física, a Segunda Lei de Newton nos diz que a aceleração obtida por um corpo é diretamente proporcional à força resultante aplicada sobre o corpo, isto é, para que um corpo possa sofrer mudanças de velocidade, é necessário que as forças que atuam sobre ele não se anulem. No mercado, prevalecerão os fatores que exercerem maior impacto.

Assim, de um lado identificamos a resiliência da inflação americana e consequente aumento de juros pelo FED, o risco crescente de recessão americana, inflação na Europa e aceleração do aperto monetário pelo BCE. E do outro a reabertura da China pós covid-19 e retomada da economia, além da possibilidade de termos passado pelo pior momento no âmbito inflacionário americano; avaliamos que a força resultante poderá pender para o campo negativo.

Diante deste cenário, fizemos alterações táticas e na seleção de produtos, com o objetivo de diminuir a volatilidade das carteiras e proteger o patrimônio dos clientes, sem abrir mão de buscar oportunidades de retorno.

Taticamente, retiramos a exposição em investimentos no exterior e mantivemos as demais alocações iguais às do mês passado, que já estavam reduzidas em prefixados e com maior posicionamento na classe de multimercados.

Na seleção de produtos, fizemos diversas mudanças, que detalhamos a seguir:

Perfil Conservador:

Excluímos os fundos BB Juros e Moedas e BB Macro e incluímos o fundo BB Renda Fixa Ativa Plus, que busca capturar ganhos por meio de estratégias ativas no mercado de Renda Fixa.

Perfil Moderado:

Excluímos o fundo BB Espelho Occam Equity Hedge e incluímos o fundo BB Multimercado Multigestor Plus, que oferece a possibilidade de o cliente acessar diversos gestores renomados, de forma simples e prática e com a expertise dos especialistas do BB nesta seleção.

Perfil Arrojado:

Excluímos os fundos BB Espelho Occam Equity Hedge e BB Multiestratégia, incluímos o fundo BB Espelho Legacy e o fundo BB Multimercado Multigestor Plus.

Perfil Agressivo:

Excluímos o fundo BB Espelho Occam Equity Hedge e incluímos o fundo BB Espelho JGP Strategy, além de diminuir a exposição ao fundo BB Multiestratégia

Por fim, nos perfis que possuem exposição à renda variável local, diminuímos a posição no fundo BB Ações Quantitativo e incluímos o fundo BB Espelho Navi Long/Short, que oferece possibilidades de capturar ganhos mesmo em um mercado de baixa na bolsa local.

Caro investidor, lembre-se que investir é uma ação de longo prazo e que oscilações no curto prazo são naturais. O importante é estar com seus investimentos alinhados ao seu perfil de investidor e, claro, poder contar com informações e assessoria de qualidade, neste e em todos os momentos. E você pode contar com todo o time de gerentes e especialistas do Banco do Brasil.

Até agosto.

Consulte todas as nossas Carteiras Sugeridas.

.

Leia também:

Investimentos: como vencer as crenças limitantes

Renda variável é para você também

Renda fixa: 5 opções para aplicar seu dinheiro

Selic em alta: o que muda para os investimentos?

O que eu tenho a ver com a alta da Taxa Selic?

Palavra do Especialista: resiliência e longo prazo

Comentários:

Carregando Comentários...

Adelmo Moraes de Almeida:

22/07/2022 15:56

Este novo designe do app do banco confundiu umas quantas vezes a cabeça da gente. Até para simples conferência ficou difícil.

BlogBB:

25/07/2022 14:39

Olá, Adelmo! Se precisar de nossa ajuda em algo, por favor, nos acione em uma de nossas páginas oficiais no Facebook(pelo Messenger) ou no Twitter(pela DM) enviando a hashtag #atendimentoBB. Se preferir, o contato com o SAC pode ser feito pelo telefone 0800 729 0722.