Adquirir a casa própria ou comprar um carro são sonhos compartilhados por grande parte dos brasileiros. Entretanto, devido ao alto custo que esses bens têm, é comum que a realização desses projetos precise da ajuda dos financiamentos, não é mesmo?

Por isso é importante saber como funcionam os juros desse tipo de operação financeira, de que maneira eles impactam no valor total pago ao final do contrato, e de que forma é possível fazer uma compra mais consciente e alinhada às suas finanças pessoais .

Então, se pretende comprar uma casa, um carro ou uma moto neste ano, confira o guia que o Blog BB preparou para você. E se conhece alguém que também está no mesmo momento de vida, aproveite para compartilhar este conteúdo

Qual a diferença entre financiamento e empréstimo?

Financiamento e empréstimo são modalidades de crédito superconhecidas, mas que têm diferenças importantes entre si.

As principais são:

● Ao realizar um financiamento, o dinheiro deverá ser utilizado de acordo com a finalidade da solicitação. Ou seja, ao financiar um imóvel, por exemplo, o montante só poderá ser utilizado para esse fim. Vale o mesmo no caso de uma moto ou de um carro.

● No caso do empréstimo, o dinheiro é liberado diretamente para você, que pode utilizá-lo para comprar bens ou pagar dívidas, por exemplo, de acordo com a sua necessidade.

Se você já fez um empréstimo em algum momento da sua vida, ou se está considerando essa possibilidade pela primeira vez, é bem provável que já tenha se deparado com a frase: sujeito à análise de crédito.

Isso significa apenas que o banco, antes de emprestar o dinheiro, precisa conhecer um pouco mais sobre você. E isso é uma coisa muito boa! É a segurança de que o banco pode atender a sua necessidade sem comprometer o seu orçamento pessoal e a sua capacidade de pagamento.

E o melhor é que é possível ajudar o Banco do Brasil a conhecer ainda mais o seu perfil e aumentar as suas chances de conseguir limites de crédito maiores e taxas mais baixas. Para isso, basta compartilhar seus dados via Open Finance.

Quais são os financiamentos mais comuns?

Financiamento imobiliário

O financiamento imobiliário é a modalidade de crédito mais utilizada por quem não tem o valor total para adquirir um imóvel. Uma pesquisa recente do Instituto Datafolha aponta que 52% dos entrevistados que pretendem comprar uma casa ou um apartamento precisam optar pelo financiamento.

Um ponto importante aqui é que o Fundo de Garantia do Tempo de Serviço (FGTS) pode ser usado até mesmo mais de uma vez ao longo do prazo do financiamento, para abater ou quitar antecipadamente o saldo devedor, além de ser possível utilizá-lo mensalmente para pagar até 80% do valor da parcela.

Outra dica bacana é que o financiamento imobiliário pode ser utilizado para a compra de imóveis residenciais e comerciais novos ou usados.

Financiamento de veículos

No financiamento de veículos é possível financiar veículos novos e usados (inclusive elétricos) cujo valor financiado é repassado à Pessoa Jurídica, no caso de compra em concessionária ou revendedores, ou à Pessoa Física, no caso de compra de veículo direto com o dono. Ou seja, o vendedor recebe à vista e você pode pagar a prazo. Isso ajuda bastante na hora de negociar um bom desconto.

Outros

No Banco do Brasil, além de imóveis e veículos, muitos outros bens e serviços podem ser financiados. Dá para financiar equipamentos novos e serviços destinados à energia fotovoltaica; e maquinários, como notebooks, smarthphones, entre outros itens de tecnologia, além de linhas especiais de crédito para estudantes e pessoas com deficiência.

Como são definidos os juros do financiamento?

O cálculo da prestação e os juros do financiamento são determinados pelo sistema de amortização (parte do dinheiro que está sendo devolvida ao banco), que consta no contrato de financiamento. Os mais comuns são Price e SAC:

● Sistema Price

No sistema Price, as prestações costumam ser fixas, os juros são decrescentes e as amortizações, crescentes. Ou seja, durante o período em que o cliente está pagando o empréstimo, é possível notar que, conforme a amortização aumenta, os juros diminuem. Esse sistema costuma ser mais utilizado para financiar carros. Veja o exemplo de um financiamento de R$ 10 mil, dividido em 10 parcelas com juros de 1%:

| Parcela | Valor da parcela | Amortização | Juros | Saldo devedor |

| 1 | R$ 1.055,82 | R$ 955,82 | R$ 100,00 | R$ 9.044,18 |

| 2 | R$ 1.055,82 | R$ 965,38 | R$ 90,44 | R$ 8.078,80 |

| 3 | R$ 1.055,82 | R$ 975,03 | R$ 80,79 | R$ 7.103,77 |

| 4 | R$ 1.055,82 | R$ 948,78 | R$ 71,04 | R$ 6.118,98 |

| 5 | R$ 1.055,82 | R$ 994,63 | R$ 61,19 | R$ 5.124,35 |

| 6 | R$ 1.055,82 | R$ 1.004,58 | R$ 51,14 | R$ 4.119,78 |

| 7 | R$ 1.055,82 | R$ 1.014,62 | R$ 41,20 | R$ 3.105,15 |

| 8 | R$ 1.055,82 | R$ 1.024,77 | R$ 31,05 | R$ 2.080,38 |

| 9 | R$ 1.055,82 | R$ 1.035,02 | R$ 20,80 | R$ 1.045,37 |

| 10 | R$ 1.055,82 | R$ 1.045,37 | R$ 10,45 | R$ 0,00 |

| Total | R$ 10.558,20 | R$ 10.000,00 | R$ 558,20 |

Ao fazer uma simulação de financiamento, é importante verificar se a compra na tabela Price é com indexador (fator de reajuste) pré ou pós-fixado. Se for com indexador pré-fixado, as prestações não podem mudar de valor ao longo do financiamento. Entretanto, caso o indexador seja pós-fixado, o cliente está sujeito a variações no valor da parcela, já que os fatores de correção dependem da situação da economia brasileira.

● SAC – Sistema de Amortização Constante

Já na tabela SAC as prestações e os juros do financiamento são decrescentes, e as amortizações, constantes, ou seja, um percentual fixo vai diminuindo todos os meses e deixando as parcelas mais baratas. No começo do financiamento, o cliente paga parcelas mais altas, porém, as prestações e o saldo devedor tendem a diminuir ao longo do tempo. Esse sistema é aplicado no financiamento de imóveis, que também pode utilizar o sistema Price. Veja o mesmo exemplo do financiamento de R$ 10 mil com o sistema da tabela SAC:

| Parcela | Valor da Parcela | Amortização | Juros | Saldo devedor |

| 1 | R$ 1.100,00 | R$ 1.000,00 | R$ 100,00 | R$ 9.000,00 |

| 2 | R$ 1.090,00 | R$ 1.000,00 | R$ 90,00 | R$ 8.000,00 |

| 3 | R$ 1.080,00 | R$ 1.000,00 | R$ 80,00 | R$ 7.000,00 |

| 4 | R$ 1.070,00 | R$ 1.000,00 | R$ 70,00 | R$ 6.000,00 |

| 5 | R$ 1.060,00 | R$ 1.000,00 | R$ 60,00 | R$ 5.000,00 |

| 6 | R$ 1.050,00 | R$ 1.000,00 | R$ 50,00 | R$ 4.000,00 |

| 7 | R$ 1.040,00 | R$ 1.000,00 | R$ 40,00 | R$ 3.000,00 |

| 8 | R$ 1.030,00 | R$ 1.000,00 | R$ 30,00 | R$ 2.000,00 |

| 9 | R$ 1.020,00 | R$ 1.000,00 | R$ 20,00 | R$ 1.000,00 |

| 10 | R$ 1.010,00 | R$ 1.000,00 | R$ 10,00 | R$ 0,00 |

| Total | R$ 10.550,00 | R$ 10.000,00 | R$ 550,00 |

A tabela SAC, assim como o sistema Price, também está sujeita a correções monetárias, que podem ser pré ou pós-fixadas. O indexador mais comum da SAC é a Taxa Referencial (TR), divulgada pelo Banco Central, que varia conforme a situação econômica do país. Ou seja, se houver aumento da inflação, as correções na prestação do financiamento tendem a aumentar.

O que é Custo Efetivo Total?

O Custo Efetivo Total (CET) é, literalmente, o custo total do seu financiamento. Ao realizar as simulações em diferentes instituições, esse valor deve ser utilizado como efeito de comparação, afinal, é ele que demonstra quanto custará, de fato, o financiamento.

O Custo Efetivo Total é composto pelos seguintes itens:

● Juros

● Taxa administrativa

● Encargos

● Tributos

● Seguro

Como calcular os juros do financiamento?

Calcular juros pode ser muito complexo, por isso, o Banco Central disponibiliza uma ferramenta muito útil e simples de utilizar: a Calculadora do Cidadão. A aplicação é bastante interativa e possibilita a realização de cálculos financeiros básicos.

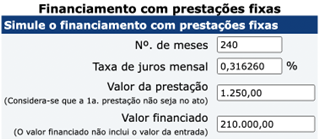

No exemplo abaixo, é possível ver a simulação de um financiamento de R$ 210 mil, com prazo de 240 meses e prestação de R$ 1.250,00. A taxa de juros mensal apresentada pela Calculadora do Cidadão foi de 0,316260%.

Também é possível calcular a quantidade de meses, o valor da prestação e o valor financiado. Basta seguir os exemplos disponibilizados na página da Calculadora.

É possível antecipar as parcelas do financiamento?

O Código de Defesa do Consumidor garante aos clientes a possibilidade de antecipar débitos, total ou parcialmente, mediante a redução proporcional de juros. Portanto, sempre que desejar, você pode pagar mais parcelas e obter descontos.

A ordem da antecipação pode ser direta, pagando as próximas parcelas, ou inversa, quando a escolha é por pagar as últimas prestações do contrato. Caso o cliente pague sempre a parcela do mês e mais uma que ainda irá vencer, o financiamento será quitado na metade do tempo previsto, e o abatimento de juros será considerável.

Quais as vantagens do financiamento?

O financiamento é uma boa alternativa para quem deseja um bem, como uma casa ou um carro, mas não tem o dinheiro para pagar todo o valor à vista. Dessa forma, você já pode usufruir do bem enquanto paga as prestações.

Além disso, o financiamento permite aos consumidores a oportunidade de se planejar financeiramente, já que os valores das parcelas serão fixos, no caso do Sistema Price, ou passarão a ser menores depois de um tempo, quando a tabela SAC for utilizada. Assim, é possível fazer planejamentos de médio e longo prazo.

Cuidados importantes antes de pedir um financiamento

Existem precauções que devem ser tomadas antes de realizar um financiamento, afinal, em caso de inadimplência, o bem adquirido será utilizado para quitar os valores emprestados. Portanto, vale a pena seguir as dicas abaixo:

● Faça um planejamento financeiro e confirme se o valor referente à parcela do financiamento não irá prejudicar o pagamento de outros compromissos.

● Invista bastante tempo em simulações dos financiamentos disponíveis. Lembre-se de comparar as taxas de juros, os demais tributos cobrados e o Custo Efetivo Total.

● Leia o contrato com atenção, tire todas as dúvidas e analise as condições de pagamento. É importante saber o que acontece em caso de atraso na quitação das prestações ou inadimplência, por exemplo.

Conte com o BB para realizar o seu financiamento

Não importa se você deseja comprar uma casa ou um carro, o Banco do Brasil tem o crédito do tamanho do seu sonho. Tanto a simulação quanto a contratação podem ser realizadas pelo App BB, de maneira simples e 100% digital.

Além disso, durante todo o processo, você conta com o apoio dos nossos especialistas para tirar dúvidas e ter certeza de que está fechando o melhor negócio. Acesse o site do BB ou clique aqui e confira!

Leia também:

Custo Efetivo Total: o raio-X do seu empréstimo

Como conseguir empréstimo: 8 dicas para colocar em prática

Entenda o que é resiliência financeira e saiba como alcançá-la

Comentários:

Carregando Comentários...