As contas vão bem, obrigado! Você conseguiu se organizar depois de pagar as despesas de início de ano, agora chegou a hora de correr atrás de alguns sonhos que cabem no orçamento.

E se ainda não deu pra juntar toda a grana de tirar esses planos do papel, pegar dinheiro emprestado no banco pode ser uma alternativa excelente para quem não quer perder uma oportunidade de momento — que pode ser o carro com um bom desconto ou uma promoção limpa estoque em uma loja de materiais de construção.

Mas, como são várias as opções no mercado, olhar apenas para os juros não é suficiente. É preciso conhecer o Custo Efetivo Total (CET) da operação. Afinal, ninguém quer ver um sonho virar uma dor de cabeça, com parcelas que não cabem no bolso.

Conhecendo o CET, fica mais fácil entender qual será o valor pago ao final da operação. Isso ajuda comparar ofertas de empréstimo de diferentes instituições considerando todas as despesas envolvidas, e não apenas os juros cobrados.

Se você tem sonhos e quer contar com um empréstimo para tirá-los do papel, este texto te ajudar a entender o que é CET e como calcular esse valor.

O que é Custo Efetivo Total?

Sabe quando você faz transferências de dinheiro via TED ou DOC e precisa pagar tarifas? O valor cobrado é o preço pago pelo serviço. Toda empresa cobra pelos seus serviços, e com os bancos isso não é diferente.

O Custo Efetivo Total (CET) permite que o cliente entenda quanto o banco está cobrando pelo empréstimo ou financiamento. Ele engloba o valor total a ser pago e leva em consideração:

● Taxas;

● Juros;

● Impostos e tributos;

● Encargos;

● Seguro (se houver);

● Qualquer outra despesa que faça parte da operação.

O Custo Efetivo Total deve estar presente no contrato e costuma ser apresentado como uma taxa mensal ou anual.

O cálculo foi criado e regulamentado pelo Banco Central em 2020. Segundo a norma, toda instituição que concede crédito precisa informar o CET para os seus clientes.

Dessa forma, o CET deixa a operação mais transparente e evita surpresas no momento de pagar as parcelas.

Por que é importante avaliar o CET antes de cada empréstimo ou financiamento?

O Custo Efetivo Total é uma informação essencial para proteger os clientes e também as instituições financeiras.

Ao saber quanto será cobrado pela operação, o consumidor consegue ter clareza sobre quanto vai pagar mês a mês. Isso evita gastos inesperados e problemas com o planejamento financeiro pessoal.

O CET ajuda a evitar essa dor de cabeça e permite que você entenda se o valor total da operação cabe no seu bolso e se a opção de empréstimo escolhida é a melhor disponível.

Por vezes, um empréstimo com a menor taxa de juros não é a melhor opção porque, além dos juros, as cobranças de tarifas e encargos podem deixar o valor final mais alto.

Algumas dicas podem ajudar você na hora de escolher a instituição financeira:

● Considere sempre o mesmo valor e prazo de pagamento para conseguir comparar os custos em iguais condições. Seria mais complicado fazer a comparação entre um empréstimo que será pago em 24 parcelas e outro a ser pago em 36, por exemplo;

● Verifique se alguma empresa cobra tarifas que a outra não cobra. Por exemplo, algumas financeiras podem cobrar uma taxa de cadastro ou de abertura de crédito. Cada empresa tem a sua política, por isso as tarifas podem variar. Fique atento!

Empréstimo e financiamento: o que muda nos custos?

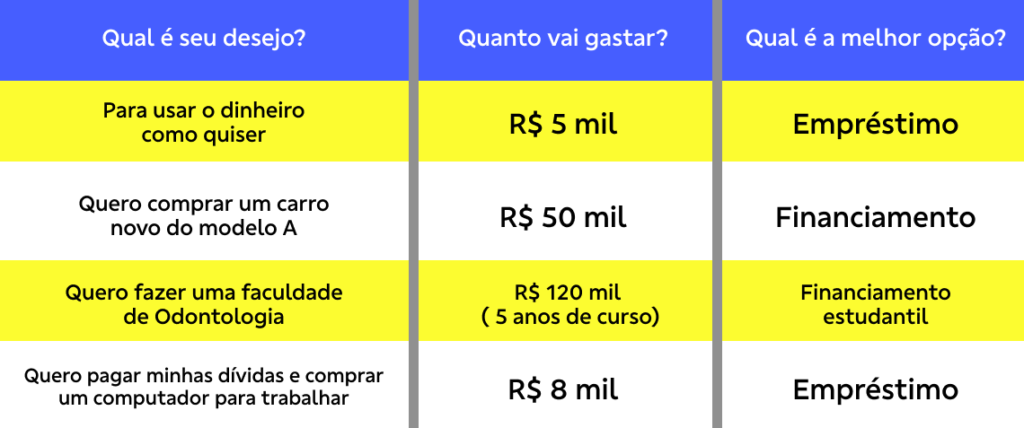

Primeiramente, é preciso entender as diferenças dessas duas modalidades de crédito. No empréstimo, é possível usar o dinheiro da forma que você quiser. Pode ser para quitar uma dívida ou comprar um celular, por exemplo. A decisão de uso é totalmente sua.

Já o financiamento é uma espécie de empréstimo com objetivo certo. O banco precisa saber para onde vai o dinheiro. Em um financiamento imobiliário, por exemplo, o cliente não pode usar o valor para outra finalidade que não seja a aquisição de um imóvel.

Veja alguns exemplos práticos:

Outra diferença entre as modalidades está nos documentos exigidos para cada operação. Nos empréstimos, o processo em geral é mais rápido.

Em um financiamento, é preciso providenciar documentos e comprovantes em função do bem adquirido. Isso faz com que a liberação do dinheiro possa demorar um pouco mais.

No entanto, é comum que os financiamentos tenham taxas de juros mais baixas, visto que ocorre a vinculação de garantias, e existem algumas regras sobre a posse dos bens. Já os empréstimos, por não vincular garantias, costumam ter juros maiores.

E, como você pode imaginar, esses detalhes alteram diretamente o Custo Efetivo Total.

Taxa de juros e Custo Efetivo Total: quais as diferenças entre eles e como calcular cada um

De maneira geral, a taxa de juros de um empréstimo é um percentual cobrado em cima do valor solicitado.

Por exemplo: você pegou R$ 2 mil emprestado de um banco para pagar em 12 parcelas. No final, o valor total pago à instituição foi de R$ 2.480. Isso significa que o empréstimo teve uma taxa de juros de 24% ao ano, ou 2% ao mês. Esse é o cálculo da taxa de juros simples.

Já os juros compostos, também chamado de juros sobre juros, são calculados considerando o valor do empréstimo mais os juros acrescentados na parcela anterior. Ficou difícil? Vamos exemplificar:

Em um empréstimo de R$ 1 mil, com juros compostos de 3% ao mês, o valor a ser pago mensalmente fica da seguinte forma:

Já o Custo Efetivo Total envolve todas as taxas, tarifas, impostos e encargos que compõem o empréstimo. Então, podemos dizer que a taxa de juros é uma fatia do CET.

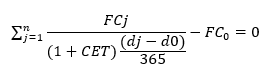

Quer saber como funciona o cálculo? Existe uma fórmula pronta feita pelo Banco Central, veja como ela funciona:

- n: prazo do contrato em dias corridos;

- j: tempo entre o desembolso inicial e a data do pagamento das parcelas;

- dj: data do pagamento;

- FCj: todos os custos cobrados (juros, taxas, seguros, tarifas, etc.);

- d0: data de liberação do crédito pela instituição;

- FC0: valor do crédito, deduzido das despesas.

Complicou, né? Mas não se preocupe. Não é você quem vai fazer essa conta, mas sim o banco, que precisa deixar bem esclarecido no contrato.

Neste documento, o Banco Central dá o exemplo de uma tabela que deve ser usada pelos bancos para mostrar o CET.

Como o Open Finance democratiza o acesso ao crédito?

O Open Finance é uma tecnologia que permite o compartilhamento de dados entre pessoas e instituições financeiras. A partir desse sistema, é possível compartilhar o seu histórico de crédito com diversos bancos.

Com essas informações, fica muito mais fácil conseguir um empréstimo ou financiamento. Isso porque as instituições terão acesso rápido aos seus dados se você permitir. Assim, elas conseguem definir taxas de juros e outros encargos de acordo com o seu perfil financeiro, o que vai fazer toda a diferença no Custo Efetivo Total da operação.

O Open Finance é a praticidade que você precisa para organizar a sua vida financeira e tirar os seus sonhos do papel. Se você é cliente BB, fale com a gente no WhatsApp e conheça as opções de empréstimos

Gostou desse conteúdo? Aproveite e compartilhe com amigos e familiares!

Leia também:

Como melhorar minhas finanças?

Como escolher o empréstimo certo para você

Como organizar gastos mensais e planejar o orçamento? Conheça o Minhas Finanças